บทความนี้จะมานำเสนอความรู้ เกี่ยวประวัติเครดิตบูโร กันนะคะ ว่าคืออะไร จะมีวิธีแก้ไขอย่างไรในกรณีที่ประวัติเครดิตบูโรไม่ดี ตามมาดูพร้อมกันเลยค่ะ

ใครที่มีบัตรเครดิต และมีแววที่จะขาดวินัยการใช้บัตรเครดิต รูดซื้อสินค้าเกินความจำเป็นควรรู้ไว้เลยนะคะ ว่านั่นคือสัญญาณการก่อหนี้ ซึ่งทางธนาคาร หรือผู้ให้บริการจะคอยรายงานข้อมูลด้านสินเชื่อไปยังเครดิตบูโรเพื่อเก็บข้อมูล และการเกิดประวัติที่ไม่ดีนี้ อาจจะมีผลต่อการอนุมัติสินเชื่อในครั้งถัดไปของผู้ให้บริการนั่นเองค่ะ เช่น การขอสินเชื่อเพื่อกู้บ้าน, การขอกู้ซื้อรถ และอื่นๆ อีกมากมายเลยค่ะ ดังนั้นก่อนอื่นเรามาทำความเข้าใจกันก่อนว่า เครดิตบูโรคืออะไร ทำไมต้องมีข้อมูลเครดิต รวมถึงประวัติเครดิตบูโรจะมีผลอย่างไรกันค่ะ

ข้อมูลเครดิต

ข้อมูลเครดิต คือ ข้อมูลเกี่ยวกับประวัติการชำระหนี้ของลูกค้า ซึ่งถูกจัดเก็บไว้ในระบบฐานข้อมูลของบริษัทข้อมูลเครดิต และจะปรากฏในรายงานข้อมูลเครดิต เมื่อมีผู้ขอเรียกดู ปัจจุบันข้อมูลเครดิตประกอบด้วยข้อมูล 2 ส่วนคือ

1. ข้อมูลที่บ่งชี้ถึงตัวตนลูกค้าเช่น ชื่อ ที่อยู่ วันเดือนปีเกิด สถานภาพการสมรส อาชีพ เลขที่บัตรประชาชน และกรณีที่เป็นนิติบุคคล จะเป็น ชื่อ สถานที่ตั้ง เลขที่ทะเบียนนิติบุคคล เป็นต้น

2. ข้อมูลเกี่ยวกับสินเชื่อที่ได้รับอนุมัติ และประวัติการชำระสินเชื่อ ประวัติการชำระราคาสินค้า หรือบริการโดยบัตรเครดิต รวมทั้งสถานะบัญชี

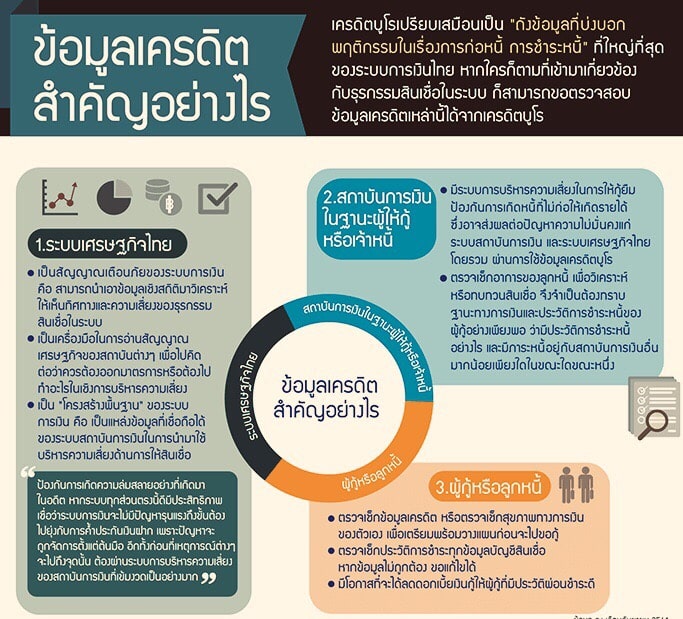

ความสำคัญของ ข้อมูลเครดิต

ข้อมูลเครดิตจะแสดงถึงประวัติการชำระหนี้ที่สะท้อนถึงพฤติกรรม และวินัยทางการเงินของเจ้าของข้อมูล แสดงถึงความตั้งใจในการชำระหนี้ และความน่าเชื่อถือหรือที่เราเรียกกันว่า “เครดิต” ที่มีความสำคัญต่อการประกอบธุรกิจ สถาบันการเงินจึงใช้ประโยชน์จากรายงานข้อมูลเครดิตเป็นปัจจัยหนึ่งที่ใช้ร่วมกับปัจจัยอื่น ๆ ในการพิจารณาอนุมัติสินเชื่อ เช่น ความสามารถในการหารายได้ ความเป็นไปได้ของธุรกิจ หลักประกัน เป็นต้น ดังนั้น ย่อมกล่าวได้ว่าผู้ที่มีประวัติการชำระหนี้ที่ดี ย่อมมีโอกาสได้รับสินเชื่อในอัตราที่เหมาะสมนั่นเองค่ะ

ประวัติเครดิตบูโรเกิดจากอะไร?

การรวบรวมข้อมูลเกี่ยวกับสินเชื่อต่างๆ ที่ทางธนาคารจะส่งข้อมูลไปยังบริษัท ข้อมูลเครดิตแห่งชาติ จำกัด (National Credit Bureau) เพื่อทำการเก็บประวัติต่างๆ และข้อมูลด้านสินเชื่อ เพื่อเป็นข้อมูลกลางไว้สำหรับที่ทางธนาคาร หรือสถาบันทางการเงินต่างๆ สามารถใช้เพื่อเป็นส่วนหนึ่งของการพิจารณาการให้สินเชื่อแก่ลูกค้า

ซึ่งประวัติเครดิตบูโรจะดีหรือไม่ดี ขึ้นอยู่กับพฤติกรรมการใช้จ่าย และความสามารถในการชำระหนี้

– ในกรณีที่ขอสินเชื่อและจ่ายหนี้ได้ตามกำหนด ถือว่ามีประวัติดี และจะเป็นโอกาสที่จะขอสินเชื่อเพิ่มเติมในอนาคตได้อีกด้วย

– แต่ถ้าประวัติมีค้างชำระ หรือค้างชำระเกิน 90 วัน หรือ 3 เดือน จะถูกขึ้นสถานะหนี้เสีย อาจทำให้มีปัญหา และอาจะไม่ได้รับการพิจารณาอนุมัติสินเชื่อที่ขอใหม่

ตัวเลขสถานะ บอกอะไรได้บ้าง

สถานะของเครดิตบูโร นอกจากจะระบุถึงประวัติดี หรือไม่ดีแล้ว ยังมีสถานะแจ้งตามวัตถุประสงค์ที่แตกต่างกันออกไปอีกด้วย

เครดิตบูโรไม่ดี ส่งผลอย่างไร?

ขึ้นสถานะหนี้เสีย จะส่งผลเมื่อต้องการขอสินเชื่อใหม่ ผู้ให้บริการสินเชื่อจะตรวจสอบสถานะเครดิตบูโรของก่อนอนุมัติ ถ้าสถานะดีก็จะเพิ่มโอกาสในการอนุมัติง่ายขึ้น ถ้าสถานะไม่ดีอาจมีผลต่อการขอสินเชื่อ

แต่อย่างไรก็ตาม หากต้องขอสินเชื่อ ให้ปรึกษากับทางธนาคาร หรือสถาบันทางการเงินก่อน

หากประวัติเครดิตบูโรไม่ดี จะแก้ไขอย่างไร?

เครดิตบูโรจัดเก็บประวัติตั้งแต่ปัจจุบัน และย้อนหลังไปทั้งหมด 36 งวด หรือราว 3 ปี ถ้าเกิดประวัติไม่ดี เช่น ค้างชำระหนี้บัตรเครดิตเกิน 90 วัน ไม่สามารถขอพักชำระหนี้ได้ทัน ก็ควรจ่ายหนี้ที่ค้างให้ครบก่อน หรือขอรับคำปรึกษาจากผู้ให้บริการเพื่อหาทางออก

หลังจากเคลียร์หนี้ค้างชำระได้แล้ว ควรสร้างประวัติ และสถานะบัญชีให้ดีโดยการไม่ขาดส่งชำระในแต่ละเดือน จะช่วยให้ไม่เกิดประวัติการขึ้นสถานะไม่ดีในอนาคต เพิ่มโอกาสในการขอสินเชื่อใหม่ในครั้งถัดไป

ทั้งนี้ การกู้เงินจากธนาคารไหนก็ตาม ก็ควรจ่ายคืนให้ตรงตามรอบ เพื่อไม่ให้เกิดดอกเบี้ย และการค้างชำระหนี้ขึ้นในอนาคต ในกรณีที่ไม่สามารถจ่ายตามที่วางแผนไว้ได้ ควรติดต่อธนาคาร หรือสถาบันการเงินนั้นๆ เพื่อขอรับคำปรึกษาหาทางแก้ไขทันที เพื่อจะได้ไม่เกิดประวัติที่ไม่ดีในข้อมูลของเครดิตบูโรด้วยนั่นเองค่ะ